1. Qu’est-ce que Wise?

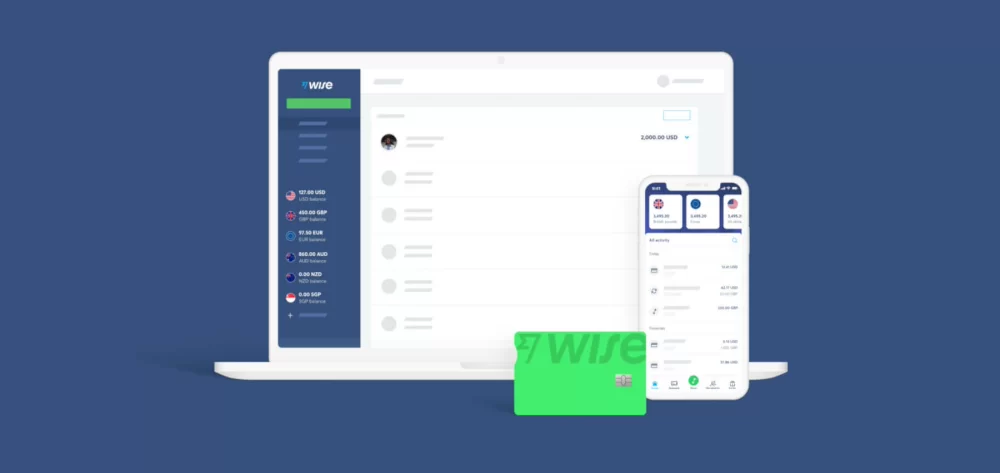

Wise est une néo-banque britannique, soit une «banque sur smartphone» comme on les appelle aussi. L’offre est constituée d’un compte de monnaie électronique et d’une carte Visa Debit (anciennement Debit Mastercard). Wise applique des taux de change bon marché. L’entreprise est spécialisée dans les transferts d’argent à l’étranger à faibles coûts.

2. Quels services sont proposés par Wise?

Le principal service de Wise est constitué par les transferts d’argent à l’étranger bon marché.

Un autre service important offert est la carte Visa Debit avec laquelle les clients peuvent payer dans des commerces et en ligne.

Le client peut gérer cette carte à l’aide de l’application de Wise. Les clients peuvent aussi configurer de nombreux paramètres. En outre, chaque fois qu’une transaction a été effectuée, le client en est immédiatement informé par Wise.

3. L’argent confié à Wise est-il soumis à la garantie des dépôts en Suisse?

Wise ne dispose pas d’une licence bancaire complète mais seulement d’une licence de monnaie électronique au Royaume-Uni et en Belgique qui est limitée.

L’argent versé chez Wise n’est ainsi pas soumis à la garantie des dépôts en Suisse. Si Wise devait tomber en faillite, les clients suisses devraient alors prendre part à une procédure au Royaume-Uni ou en Belgique.

4. Wise est-elle une banque suisse?

Non. Wise n’est pas une banque suisse. La société dispose seulement d’une licence de monnaie électronique au Royaume-Uni et en Belgique. Wise a ainsi le droit d’accepter de l’argent de ses clients afin que ceux-ci puissent le dépenser pour des achats. Wise s’engage à placer l’argent auprès de banques et elle n’a pas le droit d’accorder des crédits.

5. Comment puis-je transférer de l’argent chez Wise?

Pour les clients suisses, le plus simple et le moins cher est de transférer de l’argent sur le compte helvétique de Wise. Un transfert d’argent effectué depuis l’intérieur du pays est en général gratuit. Le versement doit être fait à partir du compte du client. En outre, les clients doivent indiquer un numéro de référence lors du transfert.

Alternativement, les clients peuvent débiter un montant de leur carte de crédit pour transférer de l’argent auprès de Wise. Attention cependant: des frais élevés peuvent s’appliquer si l’argent est transféré au moyen d’une carte de crédit.

6. Quelles cartes sont proposées par Wise?

Wise propose une carte Visa Debit à ses clients. Ceux-ci peuvent utiliser cette carte pour faire des achats dans des commerces en Suisse et à l’étranger, pour acheter sur Internet et pour effectuer des retraits d’argent en espèces à l’étranger.

Wise propose aux clients jusqu'à trois cartes virtuelles.

7. Wise propose-t-elle une carte Maestro?

Non. Wise ne propose pas de carte Maestro.

8. Est-il possible de faire des virements avec Wise?

Il est possible de transférer de l’argent en Suisse et à l’étranger avec Wise.

Un virement à l’intérieur de la Suisse engendre des frais de 50 centimes. Pour cette prestation, les banques suisses sont en général meilleur marché.

Recourir à Wise fait toutefois sens pour les transferts à l’étranger.

Wise est en général nettement meilleur marché, en particulier pour les transferts effectués vers des pays exotiques. Wise facture des taux de change bon marché au niveau des cours interbancaires.

Etant donné que Wise effectue les transferts sans avoir besoin de passer par des banques de dépôt internationales, il n’y a pas problèmes liés aux frais cachés, comme c’est le cas auprès de nombreuses banques classiques.

Un autre avantage est que l’argent arrive chez le destinataire peu de temps après dans beaucoup de pays lorsque les virements ont été effectués.

Pour environ la moitié des virements qui sont réalisés via Wise, l’argent arrive en moins d’une heure auprès du destinataire.

9. Quels taux de change sont appliqués par Wise?

Wise utilise les taux de change de Bloomberg. Les analyses de moneyland.ch montrent que Wise applique des taux très bon marché.

10. Quels frais de change sont facturés par Wise?

Pour changer l’argent en devises étrangères, Wise facture les frais qui sont affichés dans l’application. Les frais varient en fonction des monnaies utilisées. Si des francs suisses sont échangés dans des monnaies usuelles telles que l’euro, le dollar américain ou la livre britannique, Wise facture des frais inférieurs à 0,50%.Pour des monnaies plus exotiques, les frais atteignent en général moins de 1%.

11. Les clients peuvent-ils retirer de l’argent liquide?

Oui. Wise permet aux clients de retirer de l’argent en espèces auprès des bancomats au moyen de la carte Visa Debit. Chaque mois, les clients peuvent retirer l’équivalent de 200 francs auprès de bancomats à l’intérieur du pays et à l’étranger. Au-delà de ce montant, Wise facture des frais à hauteur de 1.75%. A partir du troisième retrait mensuel au bancomat, des frais supplémentaires de 0,50 franc par retrait sont facturés.

12. Les clients de Wise peuvent-ils payer à l’aide de leur smartphone?

Oui. Wise propose Apple Pay et Google Pay. En revanche, Wise ne prend pas en charge la solution de paiement mobile Twint.

13. Est-il possible de faire des transferts d’argent entre clients de Wise?

Oui. Avec Wise, les clients peuvent envoyer de l’argent à d’autres clients via une application. Ce service est gratuit.

14. Y a-t-il des limites chez Wise?

Les clients peuvent utiliser la carte de Wise pour l’essentiel jusqu’à hauteur de l’avoir figurant sur leur compte.

Wise a fixé des limites maximales qui sont toutefois très élevées. Ainsi, la limite pour payer à l’aide de la carte ou par smartphone se situe à 30'000 livres britanniques (l’équivalent d’environ 35'000 francs) par mois. Les clients peuvent en outre fixer des limites individuelles dans l’application.

15. Est-il possible d’établir des ordres permanents?

Oui. Chez Wise, vous pouvez établir des ordres permanents.

16. Est-il possible de recourir aux factures électroniques et aux systèmes de recouvrement?

Non. Les systèmes de recouvrement suisses et les factures électroniques (eBill) ne sont pas disponibles.

Les clients de Wise peuvent toutefois utiliser les systèmes de recouvrement direct SEPA pour débiter des montants en euros. De même, les clients peuvent utiliser les systèmes de recouvrement britannique et australien.

17. Est-ce que Wise propose aussi des comptes d’épargne ou des comptes pour le pilier 3a?

Non. Wise ne propose ni compte bancaire suisse, ni compte d’épargne, ni compte 3a.

18. En tant que client de Wise, puis-je obtenir un numéro de compte bancaire?

En tant que client de Wise, vous n’obtenez pas de numéro de compte bancaire.

Comme client de Wise, vous disposez toutefois d’un compte en euros avec un numéro IBAN belge. En outre, vous obtenez si vous le souhaitez des numéros de comptes bancaires, par exemple au Royaume-Uni, aux Etats-Unis ou même en Australie.

19. Puis-je avoir un découvert sur mon compte?

Non. Il n’est pas possible d’avoir un découvert sur un compte de Wise.

20. Quels sont les avantages de Wise?

Les principaux avantages de Wise sont les taux de change favorables, les transferts à peu de frais et rapides vers l’étranger ainsi qu’une application intuitive.

La fonction permettant aux clients d’être informés activement de chaque transaction effectuée est aussi utile.

Le service qui permet aux clients d’avoir un numéro de compte en Belgique, au Royaume-Uni, aux Etats-Unis ainsi que dans quelques autres pays supplémentaires s’ils le souhaitent est également intéressant.

21. Quels sont les inconvénients de Wise?

L’argent qui a été versé sur le compte de Wise n’est pas soumis à la garantie des dépôts en Suisse.

Wise ne propose pas de compte bancaire en Suisse. Ce service n’est ainsi pas approprié pour être utilisé en tant que compte salaire et pour le paiement de factures.

Informations supplémentaires:

Les comptes privés suisses en comparaison

Les cartes de crédit suisses en comparaison